一位信托投资人表示:我们无法接受华夏幸福债务组的条件

2022-01-30 11:04:14 来源: 财经新闻网

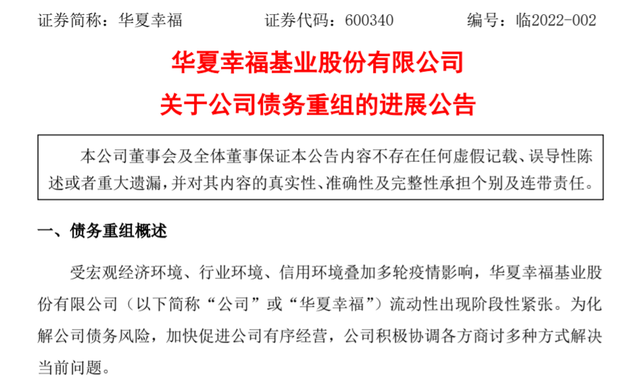

1月20日,华夏幸福发布关于公司债务重组的进展公告。披露公司存续金融债务共计2192亿元,截至目前累计未能如期偿还的债务金额合计为935.56亿元(不含利息),公司全部金融债务的偿付将在《债务重组计划》的统一安排下实施。

1月28日晚间,华夏幸福发布2021年年度业绩预告,预计其2021年度实现归属于上市公司股东的净利润为-331亿元到-391亿元,2021年度实现归属于上市公司股东的扣除非经常性损益的净利润为-318亿元到-328亿元。

2020年,华夏幸福归属于上市公司股东的净利润为36.65亿元;归属于上市公司股东的扣除非经常性损益的净利润为32.77亿元。

华夏幸福表示,受宏观经济环境、行业环境、信用环境叠加多轮疫情影响,该公司流动性自2020年第四季度以来出现阶段性紧张,公司出现金融债务未能如期偿还的情况,融资业务几乎停滞,对公司经营产生严重影响,导致公司业绩大幅下降。

公告称,2021年度,华夏幸福绝大部分借款本息未能如期偿还,依据原借款协议的相关约定,计提借款利息及罚息近200亿元。

2021年10月8日,公司披露《华夏幸福债务重组计划》的主要内容,并于12月27日审议通过《关于实施债务重组的议案》,就《债务重组计划》中涉及的债务重组交易的相关事项进行审议并授权。

最新债务重组协议签署的进展情况显示,截至2022年1月19日,公司及下属子公司与相关债权人签署的《债务重组协议》涉及公司及下属子公司债务金额累计为88.57亿元,减免债务利息、豁免罚息共计5.47亿元,占公司最近一期经审计归属于公司股东的净利润36.65亿元的14.91%。

上述已签署《债务重组协议》的债务中,债券及债务融资工具债务金额为84.07亿元,其他金融债务金额为4.5亿元,均适用“兑”、“抵”、“接”的偿还方式。

爆雷一年后,得到“解决”的债权不到1成,华夏幸福的债务重组进度迟缓,这也让希望“触底反弹”的地产行业再度蒙上一层阴霾。

“我们无法接受华夏幸福债务组的条件。”

一位李姓信托投资人表示。此前,他们在受托人的说服下,接受了华夏幸福于2021年10月8日披露的《华夏幸福债务重组计划》,表决同意加入《债务重组计划》并签署《债务重组协议》及其他相关文件。“信托公司的意思是,加入了之后,重组计划里说的‘5年还款、低息计息’就是底线,信托计划有足值的抵押,还能再争取一些更有利的条件。”

此后的几个月里,虽然信托公司不断与华夏幸福、政府专班沟通、争取,经过多轮谈判后,华夏幸福非但未同意更多的条件,连前期《债务重组计划》承诺的基本条件也未能信守。

在谈判中,华夏幸福强势要求债权人同意,首先兑付时间可以无条件从5年延期到8年,另外也并未出具展期期间每年的还款计划。换句话说,可能在8年后的最后一天还款也可以。

“这与此前公告的《债务重组计划》相去甚远,感觉是先欺骗我们签了同意书后,又单方面改变兑付方案。”

上述投资人表示,他无法接受目前的条件,同时他认为华夏幸福出尔反尔,违背契约精神,也不想再谈下去。他向信托公司提出希望通过质押的政府应收账款得到兑付。却被信托公司告知,虽然文件约定清晰,但在债务重组协商过程中,华夏幸福至今未就安排与政府进行任何正式沟通,信托公司自行通过多种方式希望与政府取得联系,也未获得配合与支持。

“更恶劣的是,甚至出现了地方政府违反交易承诺,将抵押给我们的应收账款违反合同支付给别人的情况。”李先生已经明确要求信托公司代表本信托计划投资人采取一切行动,尽快挽回损失。

来源:信 托 圈 内 人、天 河 文 章、澎 湃 新 闻 、证 券 日 报等

责任编辑:唐婧